Нефтяной апокалипсис или когда закончится падение нефтяных цен

За последние 2 года цены на черное золото совершили очередное головокружительное падение, обрушившись с пиковых значений более чем в четыре раза. Теперь цена барреля нефти дешевле, чем аналогичный объем воды из артезианской скважины. Какие же причины стоят за этим?

Чтобы понять предпосылки сегодняшнего падения обратимся к истории.

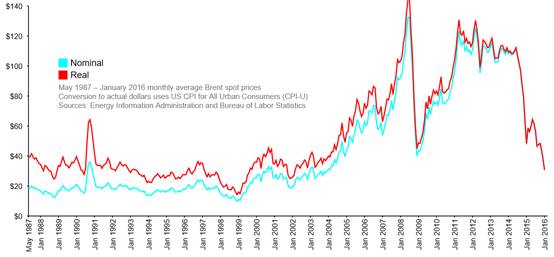

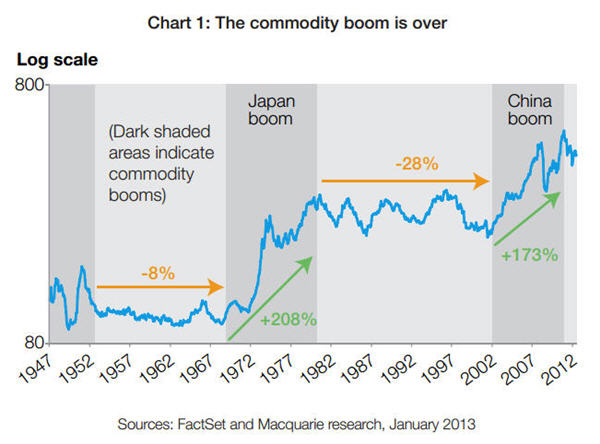

На представленном графике видно, что текущий обвал нефтяных котировок, это отнюдь не исключение из правил и подобное уже происходило в прошлом. Нефтяное ценообразование характеризует 5 основных этапов.

На первых двух этапах рынок монополизирован Международным Нефтяным Картелем, образованным из семи вертикально интегрированных крупнейших международных нефтяных компаний (“Exxon”, “Mobil”, “Galf”, “Texaco”, “Standard Oil of California”,“British Petroleum”, “Royal-Dutch/Shell”). Третий этап характеризуется доминированием картеля ОПЕК из 13 крупнейших нефтедобывающих стран. На четвертом и пятом этапе формирование нефтяных цен знаменует отход от традиционной «физической» нефти в сторону рынка «бумажной» нефти, где большую роль играют основные игроки – биржевые спекулянты.

Именно благодаря глобализации и повсеместному развитию IT-технологий, нефть стала финансовым активом, где его цена оторвана от стоимости реального производства.

На сегодняшний день сделок с физической нефтью не более 5%, остальное – это торговля фьючерсными контрактами и прочими деривативами или по-просту «бумажная» нефть. К примеру, объем нефти реализуемой на Нью-Йоркской фондовой бирже примерно в два раза превышает дневную добычу физической нефти в мире, по сути это перепродажа барреля десятки раз в течение одного дня!

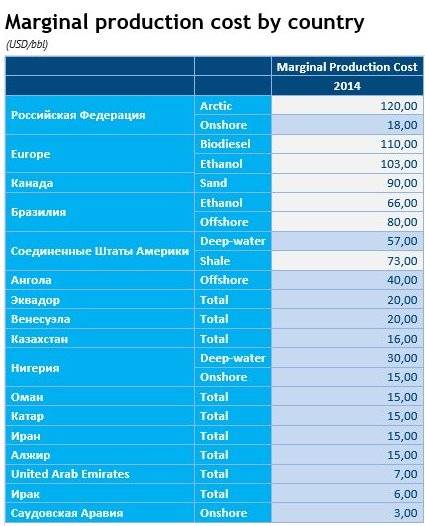

Рассмотрим более подробно себестоимость производства черного золота.

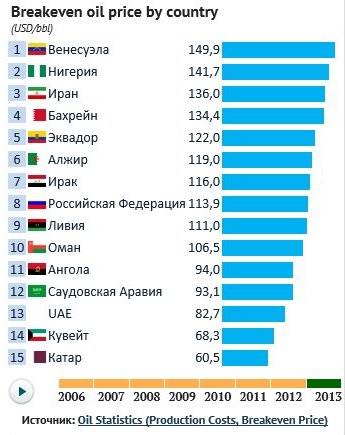

Из вышеуказанной таблицы видно, что даже текущая биржевая цена с лихвой перекрывает себестоимость производства черного золота, но дьявол, как известно, кроется в деталях. Для большинства нефтедобывающих стран, для достижения бездефицитного бюджета необходима более высокая цена на нефть.

Несмотря на факт, что себестоимость добычи в большинстве нефтедобывающих странах не превышает медианный уровень в 20 долларов за баррель, при составлении своих бюджетов ориентиром служит именно биржевая цена.

Каким же образом формируется биржевая цена на нефть? Как уже было сказано выше, в сегодняшнем мире нефтяные цены формируются спекулянтами. Вложения в индексы товарно сырьевых бирж за последние 15 лет увеличились в десятки раз. Именно это во многом и объясняет бурный рост всех сырьевых товаров за последнее десятилетие.

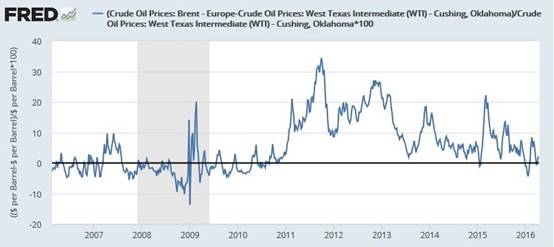

Отметим интересную закономерность. Несмотря на постоянную положительную динамику увеличения запасов сырой нефти в США, в период последующий после обвала цен в июле 2008, цены превышали 100 долларов за баррель, что объясняется эрой дешевых денег приходящих со стороны Федеральной Резервной Системы США.

С одной стороны мы наблюдаем типичную жадность нефтетрейдеров, а с другой непомерно раздутые ожидания большинства ведущих производителей черного золота. Однако, даже рынок «бумажной» нефти не в состоянии длительное время существовать в отрыве от реального перепроизводства, поэтому пока запасы нефти в мировых хранилищах будут показывать стабильный рост, на уверенное увеличение котировок можно не рассчитывать.

С другой стороны, не следует забывать и о том, что основными причинами устойчивого роста цен практически на все основные сырьевые товары являются фундаментальные экономические законы, когда неэластичное в краткосрочном периоде предложение не успевало за ростом спроса.

Семена последнего «бума» спроса на сырье и энергоносители были посажены примерно 10 лет назад, благодаря стремительному и феноменальному росту в Китае, который потребляет головокружительные объёмы сырья.

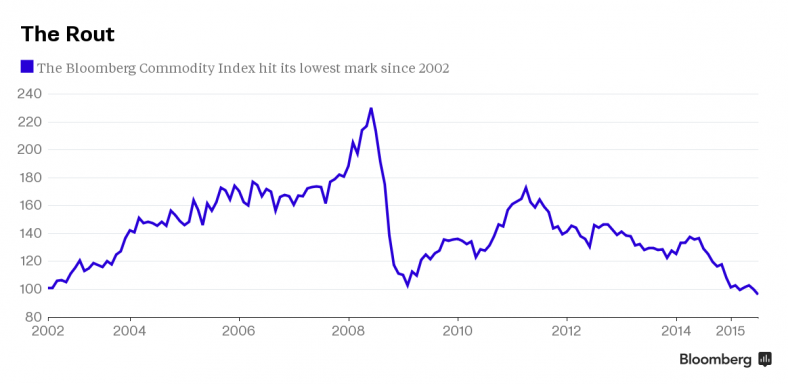

Индекс цен на сырьевые товары от Bloomberg, включающий 22 фьючерса на сырьевые товары в 7 секторах

Но динамика Китая идёт на убыль. Темпы роста неуклонно снижаются, потому что ресурс, который он эксплуатирует, — дешёвая рабочая сила, начал сокращаться. Руководство это признаёт и говорит о так называемой «новой норме». Зарплаты растут, в 2014-м средний китаец получал $733. Доля работоспособного населения начала сокращаться. Китай стареет, доля стариков растёт, а вместе с ними — и нагрузка на бюджет. Отмена политики одного ребёнка существенной роли не сыграет, ведь Китай идёт по тому же сценарию, что проходила раньше Япония и другие развитые страны.

Еще один аспект, который нужно отметить, это присутствие, прежде всего, на североамериканском рынке производителей сланцевой нефти. Именно благодаря им США стала 3 по величине производителем нефти, увеличив свою добычу в 2 раза. Несмотря на высокую себестоимость (вплоть до 80 долларов за баррель), производители не собираются сдаваться и многие оптимизировали свою добычу, сделав ее рентабельной уже при 40 долларов за бочку. Тем более что отличительной особенностью сланцевой нефти является именно возможность быстрого возобновления добычи, при наличии благоприятной ценовой конъюнктуры.

В итоге, низкие цены привели к тому, что экспортеры нефти потеряли почти полтриллиона долларов с осени 2014 года по сравнению с тем, что могли бы выручить за баррели, уходившие за сотню и дороже. Потери тяжелые, особенно если учесть провал социально-экономических программ, появившихся в период высоких прибылей от паразитирования на дешевой в добыче, но дорогой в продаже нефти.

В таких непростых условиях совещание 17 апреля в Дохе стало отчаянной попыткой хоть как-то повлиять на ситуацию. Несмотря на ряд оптимистичных прогнозов, мировые производители нефти во время встречи Дохе не смогли договориться о сокращении добычи нефти и тем самым отправили цены на «черное золото» в свободное падение. Одна из главных текущих проблем этой встречи — попытка манипулировать нефтяными ценами в отсутствие главного игрока на этом рынке. В Соединенных Штатах наготове дожидается своего часа огромное число буровых установок и комплектов оборудования для гидроразрыва пласта, чтобы возобновить работу, как только оставленные на время промыслы выйдут на уровень рентабельности.

Иными словами, уход каких-либо поставщиков с рынка через вольное или невольное замораживание добычи будет означать одно: освободившуюся нишу быстро займут американцы. Покажут цены уверенный рост за пределами 40 долларов за баррель марки WTI — американцам потребуется несколько недель, чтобы увеличить добычу в национальных масштабах.

Кроме того, среди членов ОПЕК никакой солидарности давно нет. Существовавшие когда-то согласованные квоты на добычу по отдельным странам давно отменены, а на официально объявленную общую квоту всей организации никто внимания не обращает. Таким образом, вполне возможно, что планируемая встреча ведущих стран ОПЕК в июне также не решит фундаментальных проблем между рынком «бумажной» нефти и производителями черного золота.

Заглядывая в будущее, можно предположить, что текущее падение цен может закончиться либо при уходе с рынка значительной части производителей нефти нетрадиционным способом (в группу в которую помимо сланцевой, добываемой методом фрекинга, входят глубоководные шельфовые проекты и нефтеносные пески в Канаде), либо при наличии определенной договоренности о сокращении производства между ведущими нефтедобытчиками.

В тоже время цены на нефть все еще могут вырасти, несмотря на провалившуюся попытку заморозить нефтедобычу, считают эксперты банка Citi. В частности, аналитики банка ожидают, что Венесуэла, Нигерия и Алжир прекратят увеличивать свои запасы нефти из-за отсутствия инвестиций, политической нестабильности и социальных волнений. Так, в этом году выход венесуэльской нефти, по их прогнозам, сократится на 200 тысяч баррелей в день. В целом, Citi ожидает, что во втором квартале цены на смеси Brent и WTI вырастут до 39 и 38, в третьем – до 46 и 45, а в четвертом квартале – до 52 и 50 долларов за баррель соответственно. Также, они предполагают, что страны, не входящие в ОПЕК, уже в этом году снизят добычу на 1,1 миллиона баррелей в день. По их мнению после почти двух лет неустанного увеличения запасов нефтяные рынки, кажется, приближаются к периоду устойчивого сокращения, благодаря которому базисная цена на нефть к 2017 году достигнет 60 долларов.

В таких условиях рискнем предположить, что нефтяные цены достигли условного «дна» и в скором времени не упадут, а продолжат повышение в сторону 45 долларов за бочку даже несмотря на провал попыток «картельного сговора» в Дохе. Ну и не отрываем взгляд от Востока, где затаившийся Китайский дракон может всего лишь парой взмахов могучих крыльев оживить фондовые котировки и обратить «медведей» в позорное бегство.